Η κατανομή περιουσιακών στοιχείων δεν είναι τίποτα άλλο από τη διαφοροποίηση των επενδύσεών σας, ώστε να μειωθεί η αστάθεια του χαρτοφυλακίου σας. Παρόλο που δεν είναι αλεξίσφαιρο, παραμένει η πιο κοινή - και στις περισσότερες περιπτώσεις, η πιο κατάλληλη - επενδυτική στρατηγική για επενδυτές μεσαίας τάξης.

Διαφορετικές επενδύσεις επηρεάζονται διαφορετικά από διαφορετικές συνθήκες της αγοράς. Πολλά ομόλογα, για παράδειγμα, αυξάνουν την απόδοση ή την αξία όταν πέφτουν οι τιμές των μετοχών και οι μετοχές εταιρειών διαφορετικού μεγέθους αποδίδουν καλά υπό διαφορετικές συνθήκες αγοράς.

Επιδίωξη κατανομής στοιχείων

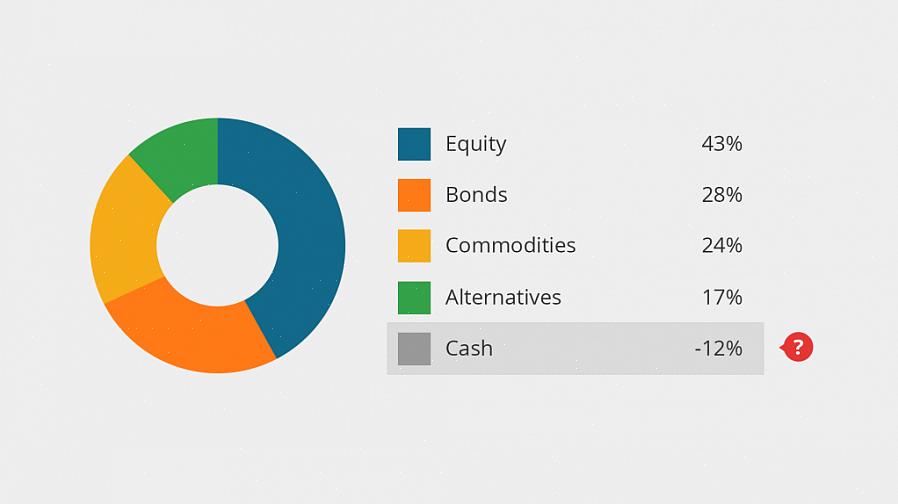

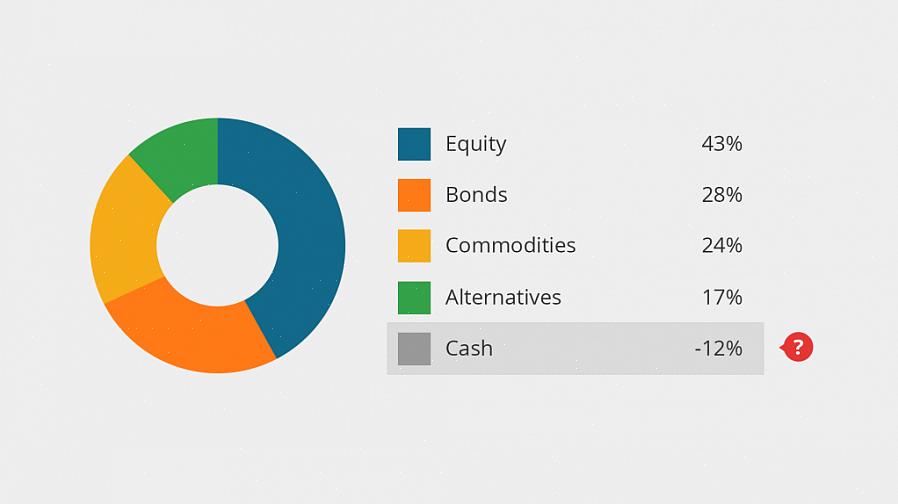

Η κατανομή περιουσιακών στοιχείων επιδιώκει να μειώσει τον κίνδυνο των επενδυτών αξιοποιώντας αυτήν τη διακύμανση στην απόδοση. Η επένδυση σε μια ποικιλία οχημάτων, σύμφωνα με τη θεωρία, μειώνει τον κίνδυνο που ενυπάρχει σε οποιοδήποτε όχημα. Στην ιδανική περίπτωση, τυχόν απώλειες σε έναν τομέα του χαρτοφυλακίου του επενδυτή αντισταθμίζονται από κέρδη σε άλλη περιοχή.

Ο ακριβής συνδυασμός επενδύσεων ποικίλλει ανάλογα με την ηλικία και το μέγεθος του χαρτοφυλακίου. Όσο πλησιάζει ο επενδυτής στη συνταξιοδότηση, τόσο πιο συντηρητική (υπόκειται σε λιγότερες διακυμάνσεις στην αξία) θα πρέπει να είναι τα κονδύλια του. Ένας επενδυτής με μεγάλο χαρτοφυλάκιο, ωστόσο, μπορεί να είναι σε θέση να εξετάσει πιο επιθετικές ή εξωτικές επενδύσεις, καθώς προφανώς μπορεί να αναλάβει τον αυξημένο κίνδυνο.

Η χρηματοπιστωτική κρίση 2008-2009 κατέδειξε ότι η κατανομή περιουσιακών στοιχείων δεν είναι μια αλάνθαστη επενδυτική στρατηγική. Οι μετοχές και τα ομόλογα μειώθηκαν σε γενικές γραμμές και πολλοί επενδυτές, ιδίως εκείνοι που πλησιάζουν την ηλικία συνταξιοδότησης, υπέστησαν καταστροφικές απώλειες αξίας στα χαρτοφυλάκια τους επειδή ήταν υπέρβαροι σε μετοχές ή σε μετοχές.

Λογαριασμοί ταμιευτηρίου στο κολέγιο

Ένα άλλο χτύπημα στη στρατηγική είναι ότι μπορεί να είναι δύσκολο να ακολουθήσει κανείς. Οι επενδυτές που πλησιάζουν τη συνταξιοδότηση, οι οποίοι στο πλαίσιο της στρατηγικής θα έπρεπε να μετατοπίζονται σε μια πιο συντηρητική κατανομή, μερικές φορές επέλεξαν αντ 'αυτού να κυνηγήσουν τις υψηλότερες αποδόσεις των πιο ριψοκίνδυνων επενδύσεων και έτσι υπέστησαν πολύ βαρύτερες απώλειες στην πτώση του περασμένου έτους. Ειδικά για λογαριασμούς αποταμίευσης και αποταμίευσης στο κολέγιο, είναι σημαντικό να στραφούν σε λιγότερο ασταθείς επενδύσεις όσο πλησιάζετε στην ανάληψη των κεφαλαίων.

Τα πλεονεκτήματα της κατανομής περιουσιακών στοιχείων υπερέβησαν τη βιομηχανία, στο βαθμό που δημιουργούσε εφησυχασμό τόσο από τη βιομηχανία όσο και από τους επενδυτές. Όπως πολλοί έχουν μάθει, ωστόσο, καμία στρατηγική για επενδύσεις δεν είναι μια απίστευτη φόρμουλα για αυτόματες, εγγυημένες αποδόσεις. Η ενεργός στάση στην εκμάθηση των σκαμπανεβάσεων των διαφορετικών επενδυτικών επιλογών σας και στην παρακολούθηση της σύνθεσης του χαρτοφυλακίου σας, αποτελεί προϋπόθεση για όλες τις αγορές. Σε έναν ατελή χρηματοοικονομικό κόσμο, ωστόσο, τα οφέλη της διαφοροποίησης που θα μπορούσε να έχει μέσω της κατανομής περιουσιακών στοιχείων συνεχίζουν να υπερτερούν των κινδύνων.